Abschreibung von Gebäuden

Prinzipiell gilt: Grund und Boden haben keinen sog. „technischen Wertverzehr“ und sind daher steuerlich nicht abschreibbar. Entsprechend sind diese auch nicht in der Abschreibungstabelle für allgemein verwendbare Anlagegüter (AfA) ausgewiesen. Während sich Grund und Boden nicht abnutzen und daher unter steuerlichen Gesichtspunkten keinem Wertverlust unterliegen, hat ein Gebäude auf dem Grundstück sehr wohl einen technischen Wertverzehr und kann über seine Nutzungsdauer abgeschrieben werden.

Die Kaufpreisermittlung

In Kaufverträgen wird häufig nur 1 Kaufpreis genannt, der sowohl den Grund und Boden als auch das Gebäude umfasst. Aufgrund der Gebäudeabschreibung ist jedoch eine Aufteilung des Kaufpreises zwingend erforderlich. Um eine steuerliche Verbindlichkeit sicherzustellen, muss der Kaufpreis nach den Grundsätzen der Immobilienwertermittlungsverordnung (ImmoWertV) aufgeteilt werden. Der Verkehrswert für Grund und Boden orientiert sich dabei an dem ortsüblichen Bodenrichtwert und zur Ermittlung des aktuellen Verkehrswerts des Gebäudes können verschiedene Verfahren angewendet werden – je nach Immobilie und Nutzung:

Vergleichswertverfahren

Hierbei wird der Wert des Gebäudes aus den Preisen vergleichbarer Objekte abgeleitet, die kürzlich verkauft wurden ➔ was kostet eine ähnliche Immobilie in ähnlicher Lage.

Ertragswertverfahren

Hier steht der Ertrag bzw. die Mieteinnahmen eines Gebäudes im Fokus ➔ wie hoch ist der Wert des Objekts als Geldanlage.

Sachwertverfahren

Beim Sachwertverfahren wird der Wert eines Gebäudes aus den Herstellungskosten ermittelt ➔ was würde ein Neubau der Immobilie heute kosten (abzüglich Abnutzung).

Die so ermittelten Verkehrswerte werden in ein prozentuales Verhältnis zueinander gesetzt und der Kaufpreis entsprechend aufgeteilt – z. B. entfallen 30 Prozent des Preises auf den Grund und Boden und 70 Prozent auf das Gebäude.

Die Finanzverwaltung stellt hierzu eine Arbeitshilfe im Excel-Format bereit.

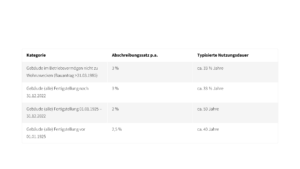

Gesetzlich typisierte Nutzungsdauer und AfA-Sätze

Die Nutzungsdauer

Der Gesetzgeber sieht vor: §7 Abs. 4 S. 2 EStG: „2Beträgt die tatsächliche Nutzungsdauer eines Gebäudes in den Fällen des Satzes 1 Nummer 1 und 2 Buchstabe a weniger als 33 Jahre, in den Fällen des Satzes 1 Nummer 2 Buchstabe b weniger als 50 Jahre, in den Fällen des Satzes 1 Nummer 2 Buchstabe c weniger als 40 Jahre, so können anstelle der Absetzungen nach Satz 1 die der tatsächlichen Nutzungsdauer entsprechenden Absetzungen für Abnutzung vorgenommen werden.“

Im Klartext heißt das: Kann ein Gebäude nur kürzer genutzt werden als die gesetzlich angenommene Nutzungsdauer, darf man es schneller abschreiben. Ein konkretes Beispiel: Bei einer Nutzungsdauer von 50 Jahren sind 2 Prozent Abschreibung im Jahr möglich. Halbiert sich jedoch die Nutzungsdauer dieses Gebäudes auf nur 25 Jahre, können 4 Prozent pro Jahr abgeschrieben werden. Die kürzere Nutzungsdauer, z. B. weil es sich um ein stark abgenutztes Fertighaus handelt, muss allerdings durch ein entsprechendes Sachverständigengutachten belegt werden. Die Beauftragung eines Gutachters erfolgt durch den Eigentümer der Immobilie.

Haben Sie Fragen?

Wenn Sie mehr rund um das Thema „Abschreibung von Gebäuden“ wissen möchten, wenden Sie sich gerne jederzeit an uns.

Wir machen’s einfach.

Hallo, ich bin Mirco Heidrich und freue mich auf Ihre Nachricht – per Kurzformular oder telefonisch.